こんにちは、フクオと言います。

私は個人事業主として矯正歯科治療などの事業を営んでいます。

個人事業主は、消費税の取り扱い方で「免税事業者」と「課税事業者」に分けられます。

個人事業主の方が知っておきたい消費税についての知識をまとめた記事をまだお読みでない方はまずはコチラから。

免税事業者はインボイス制度が始まるとヤバい!って話を聞いたことがある個人事業主に興味がある医師・歯科医師の方もおられるかもしれませんが、最近よく聞くインボイス制度のことってよく分からないですよね。

インボイス制度が始まると免税事業者はどうなるの?

個人事業主の方・個人事業主に興味がある勤務医の皆さまの中には、こんな悩みをお持ちの方も多いのではないでしょうか。

特に、個人事業主になったばかり、個人事業主になる準備をはじめている方は、インボイス制度について詳しく知りたいですよね。

かく言う私も、同じ悩みを抱えていた時がありました。

結論から言うと、インボイス制度が始まると、請求書のルールが変わり、免税事業者の方はそのまま免税事業者を継続するかどうかを検討する必要があります。

あなたが本則課税の事業者である医院から報酬を受け取っている場合は、あなたも課税事業者になるなどの対応が必要です。

医院が免税事業者、簡易課税の事業者であれば、あなたは免税事業者のままでOKです。

この記事では、個人事業主で歯科医師の私が、個人事業主に必要なインボイス制度の知識を紹介します。

記事の内容は、私の顧問をして頂いている税理士の先生に教えてもらった内容も含まれているため、信用性は担保されているかと思います。

消費税について簡単におさらい

インボイス制度を理解するために、まずは消費税について少しお話を。

以前の記事では、消費税を国に納める義務のある事業者(課税事業者)と免除された事業者(免税事業者)があることをお話しました。

免税事業者は、消費税を納める必要がないため、預かった消費税分だけ丸儲け(益税)になり、お得。

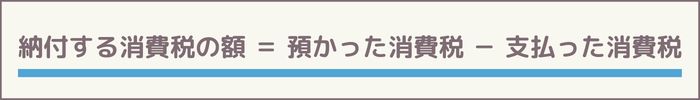

課税事業者は、預かった消費税と支払った消費税を自身で集計し、下図のように、納付する消費税の額を計算する必要があります。

課税事業者が国に納付する消費税の額は、預かった消費税から支払った消費税を差し引いた額で、

支払消費税を引くことを「仕入税額控除」と言います。

しかし、一定の要件を満たさないと仕入税額控除は認められない。

つまり、支払った消費税分を差し引けないため、納付する消費税の額が高くなってしまう。

一定の要件とは、「帳簿と受け取った請求書等の両方を保存(保存期間は7年間)していること」。

インボイス制度(適格請求書等保存方式)という言葉をよく耳にするようになりましたが、

上記の一定の要件の内、「請求書のルールが変わる」ということなんです。

インボイス制度は2023(令和5)年10月1日から導入されますので、まずは概要を簡単に。

インボイス制度の概要

インボイス制度(適格請求書等保存方式)が始まると、帳簿の作成ルールは変わらないが、

請求書の作成ルールが変わり、新ルールに適合していないと、その請求書を受け取った事業者が仕入税額控除を受けられない。

フリーランスの医療人であれば、自分がインボイス制度に適合した請求書を作成・送付しないと、自分に報酬を支払う医院は仕入税額控除を受けられないため、あなたに支払った消費税分だけ損をする。

インボイス制度について、知っておかなければいけないことがまずコレ↑です。

じゃあ、インボイス制度に適合した請求書を作れば良いじゃん♪、、、なんですが、

話はここから少し難しくなります。

インボイス制度に適合した請求書とは、「登録番号」が記載された請求書(適格請求書と言う)。

「登録番号」は適格請求書発行事業者の登録(←登録作業は簡単)をするともらえます。

インボイス制度の請求書と従来のものの違いは、課税事業者であれば登録番号を記載するだけ。

問題は免税事業者。

実は、この登録手続きは課税事業者しかできず、免税事業者のままでは登録できません。

つまり、免税事業者は適格請求書を相手方に発行できないため、免税事業者からの仕入は、仕入税額控除できない、ということになります。

こうなると、フリーランスの医療人で免税事業者であれば、自分に報酬を支払う医院は仕入税額控除をできないため損をしてしまう可能性があるんです。

もしかしたら、医院側から「その分(消費税相当額)だけ報酬を減らしたい。」なんて意見が出ちゃうかも。

「インボイス制度が始まると免税事業者は困るよー」という声を聞いたことがあるかもしれませんが、その理由がコレ↑。

インボイス制度は、免税事業者が益税分だけ得をしていて不公平であるため、公平にしようという流れからできたようです。

免税事業者のインボイス制度への対応

免税事業者であるフリーランスの医療人の対応としては、「業務を提供する医院」が下表のどの課税制度にあるかにより変わります。

課税事業者は、納付する消費税の計算方法により、原則的な計算方法(本則課税)と簡易的なもの(簡易課税)の2種類に分けられ、それをまとめたものが下の表。

| 課税事業者 | 免税事業者 | |

| 本則課税 | 簡易課税 | |

| 2年前の課税売上高が5,000万円を越えた場合。 | 売上高が5,000万円以下の事業者のみが選択できる。 | 2年前の課税売上高が1,000万円以下の事業者のみ。 |

| 預かった消費税も支払消費税もどちらも集計。 |

預かった消費税のみ集計。 支払消費税は「みなし仕入率」で計算する。 |

消費税の集計・納付が免除。 預かった消費税分が儲け。 |

免税事業者であるフリーランスの医療人は、相手の医院の状態によって対応が変わり、

- 免税事業者である医院から報酬を受け取る場合

- 相手の医院は消費税を納付しておらず仕入税額控除は関係ないため、こちらも免税事業者のままでOK。

- 簡易課税の事業者である医院から報酬を受け取る場合

- こちらが適格請求書でなくても、相手の医院はみなし仕入率によって仕入税額控除を受けられるため、自分は免税事業者のままでOK。

- 本則課税の事業者である医院から報酬を受け取る場合

- 対応が必要。

相手の医院が本則課税の事業者である場合の対応案としては、

- 売上高が1,000万円以下でもあえて免税事業者から課税事業者になり、登録番号をもらう。

- 消費税分値引きする。ただ、安易に値引きすると、課税事業者になるよりも損をする可能性があるため注意。

「値引きが注意」の理由を以下に説明しましょう。

例えば、あなたから本則課税の医院に対し、税抜100万+消費税10万=税込110万を請求するとします。

あなたが免税事業者のままの場合

あなたにはこれまで110万のキャッシュが入っていたが、相手方から消費税10万の減額を要求されれば、キャッシュは100万しか入ってこない。

あなたが課税事業者(簡易課税)になる場合

あなたは110万を受け取り、預かった消費税10万からみなし仕入れ率50%を差し引いた5万を納税するため、110万-5万=105万のキャッシュが手元に残る。

つまり、キャッシュを多く残すには、課税事業者になる方が得策。

実務上は、矯正歯科などの自費治療専門の医院でなければ、自由診療で5,000万を超えるクリニックはそれほど多くなく、本則課税を適用しているクリニックは少ないんじゃないかなあと思います。

ちなみに、私が報酬を受け取っている医院は、簡易課税を適用した課税事業者であるため、私は免税事業者のままにしようと考えております。

遅くても、インボイス制度が導入される2023(令和5)年10月1日までの間に、免税事業者の方は続けるか課税事業者になるかを決めましょう。

また、免税事業者と取引がある方はその取引を継続するかも含めて考えておく必要があるのではないでしょうか。

まとめ

インボイス制度が始まると請求書のルールが変わるため、免税事業者のまま継続するかどうかを考える必要があります。

インボイス制度が始まっても、業務を提供する相手の医院が免税事業者または簡易課税の事業者であれば、あなたは免税事業者のままでOKですが、

相手の医院が本則課税の事業者であれば、あなたも課税事業者になるなどの対応が必要ですので、インボイス制度開始までに決めておきましょう。

この記事を読んだ個人事業主の方や、まだ個人事業主ではない勤務医の方が個人事業主となり、より良い生活を送れることを願っています。

今後もどうぞご贔屓ご鞭撻のほどを。