こんにちは、フクオと言います。

私は個人事業主として矯正歯科治療などの事業を営んでいます。

個人事業主には消費税を納める義務のある「課税事業者」と、消費税を納める必要のない「免税事業者」があります。

モノを買う時やサービスを提供される時には消費税がかかりますよね。

給与には消費税はかかりませんが、個人事業主が受け取る事業所得は消費税の課税対象なんです。

個人事業主に興味がある歯科医師の方もおられるかもしれませんが、消費税を納めたり、事業所得に消費税がかかったり、消費税のことってよく分からないですよね。

個人事業主はみんな消費税を納める必要があるの?

消費税を納めるかどうかの基準は何?

個人事業主に興味がある勤務医の皆さまの中には、こんな悩みをお持ちの方も多いのではないでしょうか。

特に、具体的に個人事業主について調べて準備をはじめている方は、消費税について詳しく知りたいですよね。

かく言う私も、個人事業主になる前に、同じ悩みを抱えていた時がありました。

結論から言うと、あなたが給与から事業所得になっても勤務先院長の負担が大きくなることはありません、また、年間売上が1,000万円を越えるまでは免税事業者です。

この記事では、個人事業主で歯科医師の私が、個人事業主に必要な消費税の知識を紹介します。

記事の内容は、私の顧問をして頂いている税理士の先生に教えてもらった内容も含まれているため、信用性は担保されているかと思います。

事業所得には消費税がかかるが院長の負担は変わらない

給与には消費税はかかりませんが、事業所得にはモノを買う時のように消費税がかかります。

自分に支払われる事業所得に消費税がかかるということは、勤務先の院長の負担は大きくなるんでしょうか?

答えは「No」です。

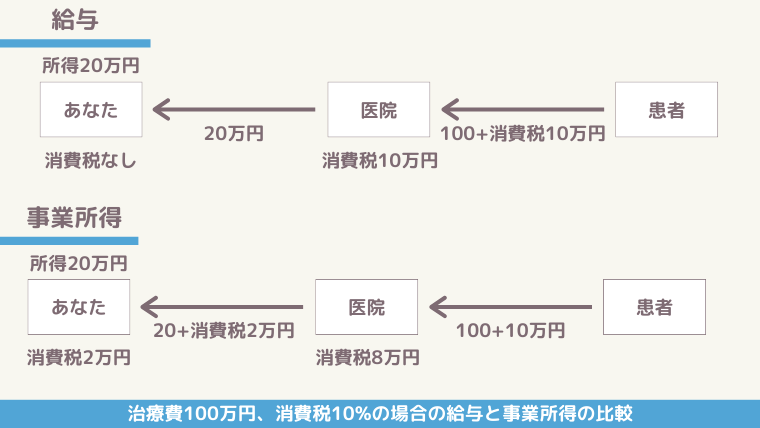

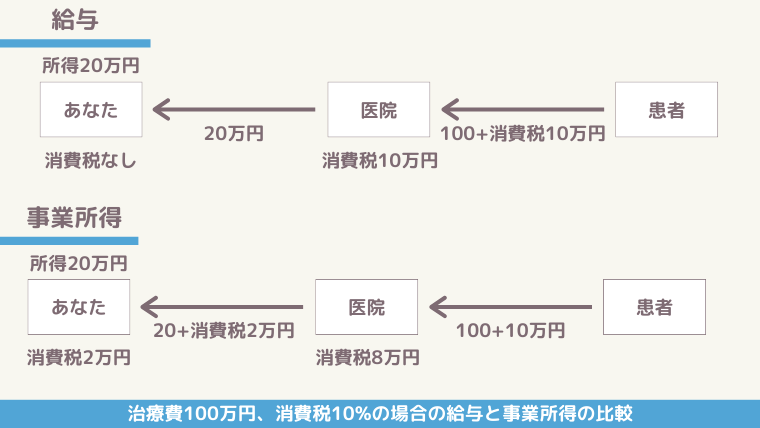

例えば、あなたの所得が20万円、患者の治療費が100万円、消費税が10%だった場合の、

あなたが給与所得か事業所得のどちらを受け取るのかによる「医院の支払い額」を考えてみます。

以下の図をご覧ください。

あなたの所得が給与の場合、医院のあなたへの支払いは20万円、国への支払消費税は10万円の合計30万円。

あなたの所得が事業所得の場合、医院のあなたへの支払いは22万円(20万円に消費税2万円が上乗せ)になり、院長の負担が大きくなりそうに思えます。

しかし、消費税の納付額は「預かった消費税」-「支払った消費税」の差引金額であり、医院は患者から消費税10万円を預かっていますが、あなたへ消費税2万円を支払っているため、国に納付する消費税は8万円となり、医院の支払い額の合計は給与の場合と同じ30万円(22+8万円)です。

このように、あなたが事業所得になったからといって勤務先の院長の負担が大きくなることはありませんのでご安心ください。

課税事業者になる基準は年間売上1,000万円

消費税については、もう1つ知っておいて頂きたいことがあります。

消費税を申告・納付する課税事業者となる条件は、2年前の年間売上もしくは、前年上半期(1月1日から6か月間)の売上が1,000万円を越えることです。

つまり、売上が1,000万円を越えるまでは免税事業者と言って、消費税を申告したり納める必要がありません。

このため、開業初年度の事業者はみんな免税事業者となります。

先程の図での説明で、事業所得を受け取る場合、あなたは消費税2万円を国に納める義務があるとお話しました。

しかし免税事業者の場合は、この2万円はあなたのフトコロに入るお金となります。

つまり、免税事業者が受け取った消費税分は収入となるためお得です。

このため、事業所得の合計が1,000万円を越えないように事業所得と給与所得の割合をコントロールしてみても良いと思います。

まとめ

個人事業主が受け取る事業所得には消費税がかかりますが、勤務先院長の負担が増えることはありません。

また、年間売上が1,000万円を越えるまでは消費税を納める必要のない免税事業者のままです。

この記事を読んだまだ個人事業主ではない、勤務医、フリーランスの歯科医師、医療人の方が個人事業主となり、より良い生活を送れることを願っています。

今後もどうぞご贔屓ご鞭撻のほどを。